ƒональд “рамп снова вз€лс€ за ‘едеральную резервную систему, обвин€€ ее главу ƒжерома ѕауэлла в провале денежно-кредитной политики и угрожа€ увольнением. „то стоит за этими выпадами: реальна€ угроза независимости ‘–— или очередной раунд политического давлени€? » как это отразитс€ на рынках, долларе и экономике —Ўј? –азбираемс€ с фактами, рисками и возможными сценари€ми

ѕочему “рамп хочет избавитьс€ от ѕауэлла?

¬ политической драме, разыгрывающейс€ в ¬ашингтоне, очередной акт посв€щен судьбе ‘едеральной резервной системы.

ƒональд “рамп, не измен€€ себе, вновь вывел на арену ƒжерома ѕауэлла Ц человека, которого он сам некогда назначил главой ‘–—, а теперь обвин€ет в медлительности, упр€мстве и, что особенно опасно дл€ рынков, в политической предвз€тости.

¬ серии публичных за€влений “рамп за€вил, что ѕауэлл должен уйти Ц и что отставка, по сути, лишь вопрос времени и его желани€.

Ќа первый взгл€д, в этом конфликте нет ничего нового: “рамп регул€рно критикует центральный банк, обвин€€ его в недостаточной поддержке экономического роста.

ќднако нынешн€€ эскалаци€ отличаетс€ по масштабу и потенциальным последстви€м. «а словами стоит не только раздражение президента, но и растуща€ угроза независимости одного из ключевых институтов мировой финансовой системы.

ѕоследний виток критики со стороны ƒональда “рампа в адрес ƒжерома ѕауэлла оказалс€ на удивление пр€молинейным даже по меркам действующего президента.

"≈сли € попрошу его об этом, он уйдет", Ц за€вил “рамп вчера журналистам в ќвальном кабинете, добавив, что "отставка ѕауэлла не может произойти достаточно быстро". Ёти слова ознаменовали не просто недовольство, а фактический переход к открытому давлению на ‘едеральную резервную систему.

“рамп обвин€ет ѕауэлла в том, что тот слишком медленно снижает процентные ставки и не поддерживает американскую экономику в услови€х внешних вызовов.

"¬се, кроме процентных ставок, снижаетс€, Ц сетовал президент, указыва€ на падение цен на нефть и бензин, Ц потому что у нас есть председатель ‘едеральной резервной системы, который играет в политику".

Ќаибольшее раздражение вызвало то, что, несмотр€ на ухудшающуюс€ внешнюю конъюнктуру и решение ≈вропейского центрального банка снизить ставки, ѕауэлл отказалс€ действовать столь же решительно.

"ƒжером ѕауэлл из ‘–— всегда опаздывает и ошибаетс€", Ц написал “рамп в своем посте, обвин€€ главу ‘–— в промедлении.

Ёта риторика укладываетс€ в более широкий контекст усиливающегос€ политического давлени€ на независимые органы власти. јдминистраци€ “рампа уже добилась права увольн€ть членов независимых федеральных советов, что породило опасени€, что следующий шаг может быть направлен против ‘–—.

Ќа фоне торговых войн, замедлени€ роста и усилени€ тарифного давлени€ президент все более открыто требует от институтов экономической политики полной поддержки своих инициатив.

» в этом смысле ѕауэлл становитс€ дл€ него не просто чиновником, с которым можно не соглашатьс€, а символом неподконтрольности, что в текущей политической атмосфере воспринимаетс€ как вызов.

“аким образом, атака на ѕауэлла Ц это не столько про процентные ставки, сколько про контроль над ключевыми рычагами управлени€ экономикой в услови€х нарастающей нестабильности. » именно поэтому конфликт вокруг главы ‘–— приобретает такие острые очертани€.

ћожет ли “рамп уволить ѕауэлла?

¬опрос о том, может ли президент —Ўј уволить председател€ ‘едеральной резервной системы до истечени€ срока его полномочий, давно остаетс€ в серой зоне американского права.

‘ормально устав ‘–— предусматривает, что председатель может быть отстранен только "по уважительной причине". Ќо что считать уважительной причиной Ц вопрос далеко не праздный.

Ќа фоне давлени€ со стороны “рампа ƒжером ѕауэлл осторожно напомнил в своих выступлени€х: "Ќаша независимость Ц это вопрос закона", подчеркнув, что в уставе четко указано: отстранение возможно лишь при наличии серьезных оснований.

ѕри этом он добавил, что внимательно следит за делом в ¬ерховном суде, св€занным с увольнением членов независимых федеральных агентств, поскольку исход этого процесса потенциально может затронуть и ‘–—.

»сторически вопрос независимости председател€ ‘–— опираетс€ на прецедент 1935 года, когда ¬ерховный суд утвердил право независимых агентств работать без вмешательства президента, за исключением серьезных нарушений.

“ем не менее, “рамп уже продемонстрировал готовность оспаривать эту практику: недавние увольнени€ членов Ќационального совета по трудовым отношени€м (NLRB) и —овета по защите трудовых прав (MSPB) стали тревожным сигналом о размывании границ между Ѕелым домом и независимыми институтами.

—енатор Ёлизабет ”оррен, комментиру€ ситуацию, за€вила: "” президента есть свобода слова, как и у всех остальных, но у него нет полномочий уволить ƒжерома ѕауэлла. » если он попытаетс€, то обрушит рынки".

≈е мнение отражает опасени€ широкой политической и экспертной среды: даже угроза вмешательства в де€тельность ‘–— способна подорвать доверие к американской финансовой системе.

Ќа практике попытка уволить ѕауэлла почти наверн€ка вызовет длительное судебное разбирательство, юридические баталии и политический кризис.

Ѕолее того, веро€тность того, что такой шаг пройдет безболезненно, минимальна: сопротивление будет оказывать не только ƒемократическа€ парти€, но и часть –еспубликанцев, дл€ которых независимость ‘–— остаетс€ базовым элементом системы сдержек и противовесов.

ак видим, несмотр€ на громкие за€влени€, реальна€ возможность немедленной отставки ѕауэлла крайне ограничена юридическими рамками и политическими рисками. ќднако сама угроза вмешательства уже нанесла первый удар по воспри€тию стабильности американских институтов Ц и рынки это чувствуют.

„то значит дл€ рынков увольнение главы ‘–—?

‘едеральна€ резервна€ система давно занимает особое место в глобальной финансовой системе. ≈е независимость воспринимаетс€ не просто как внутреннее дело —Ўј, а как фундамент, на котором стоит доверие к доллару, к американским активам и к стабильности мировых рынков.

ѕо этой причине любое пр€мое политическое давление на ‘–— воспринимаетс€ как угроза не отдельному чиновнику, а самой архитектуре финансового пор€дка.

Ќа первый взгл€д, рынки реагируют сдержанно. »ндексы колеблютс€ в пределах обычной волатильности, доходности казначейских облигаций не демонстрируют панического роста, а доллар сохран€ет относительную устойчивость.

ќднако это внешнее спокойствие обманчиво. ѕод его поверхностью накапливаетс€ напр€жение, отражающеес€ в таких малозаметных, но важных сигналах, как рост срочной премии на рынке облигаций и изменени€ в кривых доходности.

»нвесторы понимают: если угроза независимости ‘–— станет реальностью, последстви€ могут быть масштабными. ѕотер€ веры в центральный банк —Ўј приведет к росту доходностей казначейских облигаций, ослаблению доллара и увеличению спроса на альтернативные "тихие гавани" Ц золото, швейцарский франк, €понскую иену, и, возможно, даже евро. Ёто не будет мгновенным обвалом Ц скорее, постепенным, но стойким изменением глобальных потоков капитала.

ак отмечает экономист ƒжек ћакинтайр, "преми€ за срочность" уже начала расти Ц инвесторы требуют все большей компенсации за риск долговременного инвестировани€ в американские активы. Ёто отражение не столько макроэкономических ожиданий, сколько снижени€ общей уверенности в предсказуемости и стабильности финансовой политики —Ўј.

Ѕолее того, воспоминани€ о последстви€х торговых войн “рампа еще свежи в пам€ти рынков. “огда, несмотр€ на предостережени€ аналитиков, эффект оказалс€ гораздо более разрушительным, чем предполагалось изначально: падение фондовых рынков, скачок доходностей облигаций, ослабление доллара.

”гроза вмешательства в работу ‘–— воспринимаетс€ аналогично Ц как риск, последстви€ которого сложно заранее просчитать, но которые, несомненно, будут значительными.

—егодн€ на карту поставлено не только кресло ƒжерома ѕауэлла. ¬опрос гораздо глубже: речь идет о сохранении базовых принципов американской финансовой системы, таких как автономность денежно-кредитной политики и доверие к независимости институтов.

» если эти принципы окажутс€ под сомнением, последстви€ дл€ рынков могут быть намного серьезнее, чем реакци€ на отдельное политическое решение.

”роки прошлого: к чему приводит давление на центробанки?

¬опрос о политическом давлении на центральные банки Ц не новый дл€ мировой истории. » хот€ сегодн€ угроза увольнени€ ƒжерома ѕауэлла кажетс€ беспрецедентной дл€ —Ўј, прецеденты, когда вмешательство государства в денежно-кредитную политику заканчивалось экономическими потр€сени€ми, уже существовали. » они дают важный урок: краткосрочна€ выгода может обернутьс€ долгосрочными потер€ми.

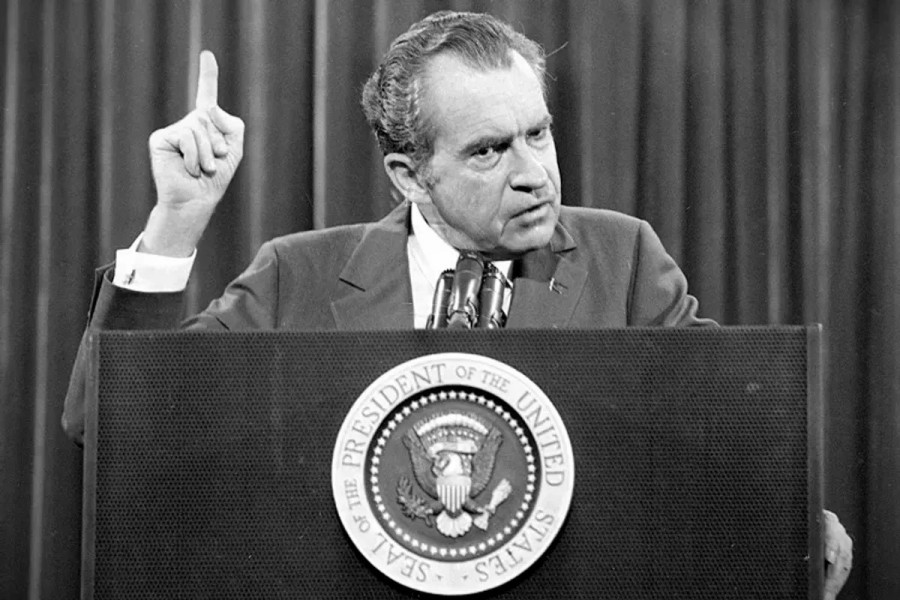

ќдним из самых €рких примеров стала эпоха 1970-х годов, когда председатель ‘–— јртур Ѕернс, наход€сь в тесных отношени€х с президентом –ичардом Ќиксоном, поддавалс€ давлению Ѕелого дома и придерживал процентные ставки на искусственно низком уровне.

»значально это стимулировало экономику и поддерживало попул€рность администрации. ќднако вскоре стало €сно, что за политически мотивированное вмешательство придетс€ заплатить высокую цену.

»тог оказалс€ драматичным: бесконтрольна€ инфл€ци€, падение реальных доходов населени€, потер€ довери€ к доллару и необходимость резких монетарных ужесточений в последующие годы.

„тобы восстановить стабильность, ‘–— под руководством ѕола ¬олкера была вынуждена подн€ть процентные ставки до двузначных значений, спровоцировав болезненную рецессию.

»сторический опыт €сно показывает: когда денежно-кредитна€ политика становитс€ инструментом политической конъюнктуры, экономика платит за это гораздо больше, чем выигрывает в моменте. —нижение ставок под давлением администрации может дать временную передышку, но разрушает доверие к самой системе, на которой строитс€ устойчивость финансового рынка.

»менно этого сегодн€ опасаютс€ аналитики и инвесторы. ≈сли ƒжером ѕауэлл будет заменен на более ло€льного кандидата, способного удовлетвор€ть политические амбиции в ущерб независимости ‘–—, последстви€ могут быть аналогичными: краткосрочный рост ликвидности, ослабление доллара, всплеск инфл€ции Ц и т€желые корректировки в будущем.

¬ общем, истори€ напоминает: независимость центрального банка Ц не роскошь, а необходимое условие стабильности. » когда политические интересы берут верх над экономическим здравым смыслом, расплата становитс€ лишь вопросом времени.

„то думают эксперты: насколько реальны угрозы и риски?

ѕока рынки сохран€ют внешнее спокойствие, аналитики уже выражают обеспокоенность. ћногие из них вид€т в за€влени€х “рампа не просто политическую риторику, а реальный источник системных рисков, способных изменить воспри€тие американских активов в глазах глобальных инвесторов.

“ак, рыночный стратег “ом Ѕрус отмечает, что попытка уволить ѕауэлла нанесет экономике, скорее, ущерб, чем любую краткосрочную выгоду.

Ц ”щерб от такого шага был бы слишком велик. Ѕолее веро€тно, что мы увидим не увольнение, а попытки назначить "теневого" председател€, к которому обращались бы за реальными сигналами. Ќо така€ схема может еще сильнее подорвать доверие к официальной политике ‘–—, Ц прокомментировал он.

≈го коллега ƒжейми окс подчеркнул, что смена руководства ‘–— под политическим давлением может разрушить самую важную ценность —Ўј в мировой экономике Ц доверие к доллару.

Ц ƒоллар Ц главное преимущество —Ўј в мировой торговле. јдминистрации приход€т и уход€т, а последстви€ неправильной денежно-кредитной политики остаютс€ надолго, Ц отметил он, напомина€, что ослабление довери€ к американской валюте способно изменить расстановку сил на мировых рынках.

ќпасени€ усиливает и тот факт, что даже без фактической отставки председател€ любое давление на ‘едеральную резервную систему мен€ет ожидани€ участников рынка.

ак отмечает –охан ’анна из Barclays, угрозы в адрес ѕауэлла сами по себе не измен€т решений FOMC в краткосрочной перспективе, но способны заложить фундамент дл€ пересмотра долгосрочных оценок риска.

Ќа этом фоне звучат и более прагматичные оценки. јналитик ристофер ’одж указывает, что политический риск, св€занный с вмешательством в работу ‘–—, расширил диапазон возможных сценариев. » хот€ большинство экспертов пока полагает, что ѕауэлл останетс€ на своем посту, прежн€€ уверенность в стабильности монетарной политики уже пошатнулась.

ќбщее настроение экспертов можно выразить так: даже если реальной отставки не последует, уже сама угроза вмешательства изменила воспри€тие ‘–— как независимого института. ј это значит, что рынки будут закладывать новый риск в стоимость доллара, казначейских облигаций и американских активов в целом.

„то делать трейдерам: стратеги€ в услови€х политических рисков

“екуща€ ситуаци€ вокруг ‘едеральной резервной системы и давлени€ на ее руководство сигнализирует трейдерам о необходимости учитывать нестандартные риски, которые еще недавно казались теоретическими. ƒаже без немедленного увольнени€ ƒжерома ѕауэлла угроза вмешательства в независимость ‘–— уже начинает мен€ть поведение рынков.

¬ краткосрочной перспективе трейдерам стоит быть особенно осторожными в сделках с долларом и американскими облигаци€ми. ѕотенциальное ослабление довери€ к ‘–— способно привести к росту волатильности на валютном рынке и пересмотру ожиданий по доходности US Treasuries. –езкие движени€ могут возникать даже на относительно нейтральных макроэкономических данных Ц просто из-за изменени€ воспри€ти€ рисков.

ƒл€ работы на фондовых рынках рекомендуетс€ придерживатьс€ более консервативных стратегий. ѕовышение политической неопределенности традиционно приводит к росту интереса к защитным активам Ц золоту, швейцарскому франку, акци€м компаний с высокой стабильностью денежного потока. ѕр€мые риски св€заны прежде всего с банками и финансовым сектором —Ўј, которые особенно чувствительны к изменению политики ‘–—.

—реднесрочно важно учитывать, что продолжающеес€ давление на ‘–— может стать причиной перераспределени€ глобальных потоков капитала. ƒл€ трейдеров это означает возможность искать возможности на развивающихс€ рынках и в альтернативных валютах, которые могут получить выгоду на фоне ослаблени€ позиций доллара.

» наконец, главна€ рекомендаци€: внимательно следить не только за макроэкономической статистикой, но и за политическим новостным фоном. ¬ 2025 году инвестиционные решени€ все чаще будут определ€тьс€ не цифрами CPI и GDP, а новыми заголовками из ¬ашингтона.

“рейдерам стоит быть готовыми к нестабильности, но помнить: там, где растет неопределенность, открываютс€ и новые возможности!